“今天我忙了一天,对接了100多个客户,都是来开个人养老金资金账户的,不少人是冲着1.2万元的税前抵扣政策来的。同时,各家银行也在抢客户,推出了不少营销活动。”11月25日晚10时,刚刚结束一天工作的北京一家国有大型商业银行网点客户经理对人民网记者如是说。

11月25日,人社部会同财政部、国家税务总局印发了《关于公布个人养老金先行城市的通知》(以下简称《通知》),公布了36个先行城市(地区)名单,个人养老金制度开始在先行城市(地区)实施。

对于老百姓而言,参加个人养老金制度有哪些好处?谁能参加,如何参加?不同年龄段的人群,怎样选择投资的金融产品?这一制度对金融机构展业带来了哪些发展机遇?人民网记者进行了采访。

哪些城市(地区)可以先行开展?

11月25日,人社部网站发布的个人养老金制度先行启动实施的信息。

根据《通知》,共有36个城市(地区)入选。其中,北京市、上海市、天津市、重庆市四个直辖市均入选,福建省是全省纳入,河北省、辽宁省、浙江省、山东省和广东省均有两个城市(地区)入选,其余省(自治区)多以省会城市入选为主。

今年4月,国务院办公厅印发的《关于推动个人养老金发展的意见》明确,个人养老金制度将选择部分城市先试行一年,再逐步推开。此后,相关配套政策陆续落地。

“作为先行城市,其带有试点性质,通过在先行城市积累经验,为全面推进个人养老金奠定更好的基础。”邮储银行研究员娄飞鹏在接受人民网记者采访时表示,个人养老金关系每个人,是老百姓的养老钱,更要关注其安全性。在实施中,涉及到人社部门、财政税务、金融监管及金融机构等多个主体,需要有效协同配合、有效对接。采用先行城市的方式,覆盖面足够广,这有助于个人养老金覆盖到各个省级单位,有利于后续总结经验、完善制度和运行管理,从而实现个人养老金健康良性发展。

招联金融首席研究员董希淼告诉人民网记者,养老金制度落地有加速趋势,试点城市公布在意料之中,扩容也是为了更好、更快地推动个人养老金业务落地实施。

老百姓参加个人养老金制度有哪些好处?

目前10.3亿参加基本养老保险的人,可以参加个人养老金制度。根据《个人养老金实施办法》,个人养老金是指政府政策支持、个人自愿参加、市场化运营、实现养老保险补充功能的制度。在中国境内参加城镇职工或者城乡居民基本养老保险的劳动者,均可参加个人养老金,参加人每年缴纳额度上限为1.2万元。后续根据经济社会发展水平、多层次养老保险体系发展情况等因素将适时调整。

此前发布的《关于个人养老金有关个人所得税政策的公告》显示,在缴费环节,个人向个人养老金资金账户的缴费,将在综合所得或经营所得中据实扣除;在投资环节,计入个人养老金资金账户的投资收益暂不征收个人所得税;在领取环节,个人领取的个人养老金,不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

有银行机构发布的信息举例,李先生今年40岁,年收入88万元,60岁退休,通过个人养老金存1.2万元/年,退休可节税约7.8万元。

个人所得税APP页面,新增“个人养老金扣除信息管理”区域。

记者注意到,在个人养老金制度启动实施的当日,个人所得税APP进行了版本升级,更新后在“办税”栏的“扣除填报”下新增“个人养老金扣除信息管理”,该功能与“专项附加扣除填报”“专项附加扣除修改与作废”并列。

娄飞鹏认为,与一般的金融产品相比,个人养老金金融产品投资期限更长、更稳健,预期收益率相对更高,养老理财等金融产品也提供了让利优惠。个人通过个人养老金资金账户投资符合条件的养老金融产品还可以享受税收递延优惠,且账户封闭运行推动个人进行长期投资。

如何开立个人养老金账户和资金账户?

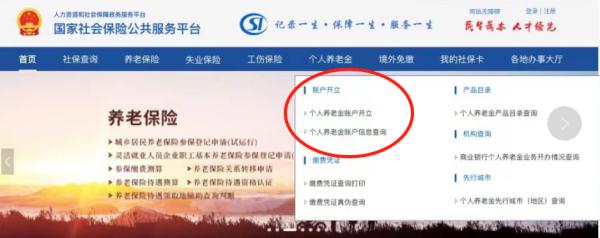

根据《个人养老金实施办法》,参加人参加个人养老金,可通过国家社会保险公共服务平台、全国人力资源和社会保障政务服务平台、电子社保卡、“掌上12333”APP等全国统一线上服务入口或者商业银行渠道,在信息平台开立个人养老金账户。之后,选择一家符合规定的商业银行开立或者指定本人唯一的个人养老金资金账户。

国家社会保险公共服务平台上设立的开户功能区域。

据了解,个人养老金账户和个人养老金资金账户都是唯一的,且相互对应。客户可在一家银行一次性开立上述两个账户,之后可办理资金缴存、产品交易、待遇领取和信息查询等业务。

北京市朝阳区一家试点银行的工作人员介绍,如果是银行新客户,开通个人养老金资金账户会涉及“身份认证”“信息设置”和“信息确认”等环节;若此前在该银行开立过相关账户,则无须上传身份证照片,登陆该银行APP直接搜索“个人养老金”后进入专区,点击“开户”根据提示进行操作即可。在绑定银行卡后,便可在该行个人养老金账户进行资金缴存。

在领取方面,《个人养老金实施办法》规定,参加人达到领取基本养老金年龄,或者完全丧失劳动能力、出国(境)定居,以及符合国家规定的其他情形,可以领取个人养老金。领取时,可以按月、分次或者一次性领取个人养老金,并归集至本人社会保障卡。参加人死亡后,其个人养老金资金账户中的资产可以继承。

哪些机构可以开展个人养老金业务?

11月18日,银保监会发布《关于印发商业银行和理财公司个人养老金业务管理暂行办法的通知》,明确了首批开办个人养老金业务的机构名单,包括6家大型银行、12家股份制银行、5家城市商业银行和11家理财公司。

11月22日,银保监会发布《关于保险公司开展个人养老金业务有关事项的通知》,明确了保险公司可以开展个人养老金业务的条件。11月23日,中国银行保险信息技术管理有限公司公布首批个人养老金保险产品名单,包括6家保险公司的7款专属商业养老保险产品。

11月18日,证监会发布个人养老金基金名录和个人养老金基金销售机构名录,涉及129只基金和37家销售机构。其中,包括14家证券公司、7家独立基金销售机构。

记者梳理发现,11月25日,6家国有大型银行、12家股份制银行、5家城商行已经可以通过线上、线下渠道正式开立个人养老金账户。交通银行表示,首批面向客户的个人养老金产品包括多只养老目标,基金养老保险产品、养老理财产品、养老储蓄产品也将在近期陆续上架销售。浙商银行表示,通过个人养老金资金账户,客户可以实现资金缴存、产品购买、养老金领取等功能。同日,人保寿险两位客户分别在北京和浙江通过线上购买了福寿年年专属商业养老保险,成为两地人保寿险个人养老金的客户。

不同人群投资时如何选择金融产品?

《商业银行和理财公司个人养老金业务管理暂行办法》明确,个人养老金包括个人养老储蓄、个人养老金理财产品、个人养老金保险产品、个人养老金公募基金产品等金融产品。其中,开办个人养老金业务的商业银行所发行的储蓄存款(包括特定养老储蓄不包括其他特定目的储蓄)均可纳入购买范围。

建设银行个人金融部客户管理处负责人韩伟告诉人民网记者,由于个人养老金账户封闭运行及领取条件的限制,30岁至退休前的人是主力人群。参与者可以自行选择,建议风险偏好较高的年轻人,可以适当提高权益类基金产品配置比例,风险偏好相对稳健的年长人群,可以选择存款、保险、理财等产品进行综合配置。

“个人养老金金融产品,并非全部是储蓄产品,也有些是投资产品,在投资中需要有风险意识。个人需要坚持长期投资长期收益,审慎投资合理回报的投资理念,根据个人目前所处年龄阶段收入水平、对老年生活的预期、对投资风险的偏好等合理选择金融产品。”娄飞鹏说。

董希淼表示,下一步应发挥银行体系、保险行业和资本市场的不同优势,加强行业协同与资源整合,打造跨周期、长期限、多元化的资产配置模式和投资产品体系。以相关配套文件落地为契机,通过养老领域金融产品创新,进一步开发专属的理财、储蓄、基金、信托等养老功能产品,更好地为养老领域提供丰富多元的金融服务。

谈及个人养老金制度对金融机构和老百姓带来的改变,韩伟认为,对银行机构而言,随着个人养老金制度的推广,考验着各家银行投资研究、产品优选和养老规划、资产配置等专业能力。对老百姓而言,年缴纳额上限1.2万元也是个投资者教育的过程,将通过个人养老金制度的延伸,进一步思考未来自身养老的财富积累和资金配置。

“个人养老金的实施,要坚持方便快捷,一个好的政策,一定要让老百姓看得明,看得懂,好操作,这也需要我们不断完善个人养老金信息管理服务平台建设,加强信息交互和共享。”近日,人社部副部长李忠在2022年金融街论坛上说。

记者 李彤 杜燕飞